『近代セールス』 特別企画

渉外担当者が押さえておきたいリースの基礎知識&活用法

=リース会計基準改正のポイントと担当者に求められるアドバイス

税理士 甲賀伸彦

| Q&Aでイチから学ぶリースの基礎知識 〜 まずはこの基本を押さえておこう |

| Q1 |

リースとはそもそもどういうものか? |

| A1 |

動産を対象とする長期間にわたる「賃貸借契約」のこと。 |

(1) リースとは

一般に、開業直後や何らかの理由で、資金力が乏しいあるいは信用力が低い企業は、設備資金を借入金等で調達することが非常に難しいのが現状となっています。あるいは、設備を保有することで、いろいろな管理上の煩雑さが生じてきます。そこで、設備を「購入する」ことではなく、「使用する」ことが設備投資の本来の目的であることに着目し、新たな設備調達手段として誕生したのがリース取引です。

(2) リースの仕組みと役割

リース取引とは、一般の事務機器、工場設備などの動産を対象とする長期間にわたる賃貸借契約と定義されますが、通常「リース」と言うときには、ファイナンス・リースのことを指しています。ファイナンス・リースは、周知のとおり、設備資金を貸し付けるのではなく、設備そのものを賃貸する取引ですが、もともと設備調達手段の代替的手段として構築されているため、リース会社という金融機関が存在して、初めて成立する取引であることを、確認する必要があります。

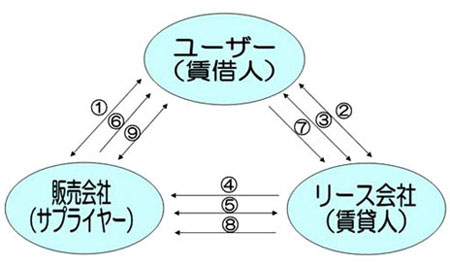

よって、リース取引は、ユーザー(賃借人)、リース会社(賃貸人)、販売会社(サプライヤー)の三者の存在があって初めて成り立つものであり、それぞれの役割は、基本的に次のようになっています。

- ユーザー(賃借人)は、設備を使用するにあたり、契約時に定めた一定額のリース料をリース会社(賃貸人)に月々支払いします。

- リース会社(賃貸人)は、ユーザーが販売会社(サプライヤー)と交渉して導入を決めた機械設備を買い取り、ユーザーに貸し付けます。

- 販売会社(サプライヤー)は、機械設備を直接ユーザーに納入し、保証、アフターサービスを行います。

(3) リースの手順

- リース物件の選定・交渉・決定

- リース申込み・ユーザー(賃借人)の信用など審査

- リース契約の締結

- リース物件の発注

- リース物件の売買契約の締結

- リース物件の納入・検査

- リースの開始・リース料支払い

- 代金支払い

- リース物件の保証、アフターサービス

(1) レンタルとの相違

レンタルでは、対象物は基本的にリースと同じですが、リースの場合には対象物件をユーザーからの指定によりリース会社(賃貸人)が販売会社から新たに取得したものであるのに対して、レンタルの場合には、賃貸人がすでに保有している在庫からしか選べないことになります。個人向けのサービスを提供しているレンタルショップを思い浮かべると理解しやすいかもしれません。法人に対してのレンタルは、建設機械、測定機器や観葉植物といったものなどが挙げられます。レンタル会社(賃貸人)の立場からすると、不特定多数の方に利用者してもらえる汎用性のあるものしか保有することができませんね。

動産のレンタルに関しては、ものを一時的に使用するということが目的ですから、契約が比較的短期間となっており、途中で解約が可能という点がリース取引と大きく異なっています。

(2) 割賦販売との相違

割賦販売とは、物件代金を分割して支払う売買契約です。代金の支払いが完了するまでは、対象物件の所有権は売主に保留することになりますが、賃貸契約であるリース取引と異なり、物件は購入という形態、すなわち売買契約になります。また、その代金の支払いは、分割で行われるといった取引です。

ところで、自動車を割賦(ローン)などで購入した場合、車検証の使用者は自分の名前であっても所有者はディーラーなどの購入先になっているケースが多いと思われます。自動車ローンの支払いが完全に終了した後、車検証の「所有者」欄を自分名義にする事を所有権解除といいます。

| Q3 |

リースによる設備投資と借入れによる設備投資には、それぞれどんなメリット・デメリットがあるのか? |

| A3 |

リースのメリット・デメリット |

(1) リースのメリット

財務上のメリットとして、リース取引は 1) 毎月同額支払いなので、資金計画がたてやすいと言う点が挙げられます。よって、2) 一時的に多額の資金を必要としないで、設備を利用できることが可能となります。さらには、通常の借入れと異なるため 3) 金融機関の与信枠を考慮する必要がないとも言えるでしょう。また、4) 再リースをする場合には、コストも抑えられるといったことも挙げられます。以上のように、リース取引を利用することで資金の固定化を防ぎ、資金を企業内に留保できるため、実質的な資金調達能力が向上する結果となります。

管理上については、5) 減価償却、保険手続きや固定資産税などの納付といった煩雑な事務手続きから解放されることがメリットと言えます。また、6) リース期間満了に際し、廃棄料などの費用負担がないというのも、現在では重要なことですね。7) メンテナンス・リースの場合は、物件の保守修繕はリース会社がおこなうことになっていますので、多少割高になりますが、その分省力化がはかられると思います。

(2) リースのデメリット

リース取引のデメリットとしては、1) 原則として解約できない契約であり、2) 解約の場合、違約金が発生することになります。また、3) 原則、買取りができないことになっており、4) 引き続き物件を使用する際はリース期間後も再リース料が必要になります。賃貸契約のため物件の 5) 所有権はリース会社にあることもデメリットの一つといえるかもしれません。

それ以外のデメリットとして、6) 金利相当分を負担することが挙げられますが、借入れによる設備購入時も利息を支払うことになるので、自己資本以外での設備投資には、金利負担は、避けられないということになりますね。

(3) 購入を選択する理由

リース取引ではなく、あくまで購入を選択する場合は、以下のような理由が考えられます。

- 更新をせずに長期間使用するため

- 設備の購入に資金的余裕があるため

- 基幹的設備のため自己所有の方が安心

- 借入れ購入の方がリースと比較して割安

- 特別償却制度を利用できる

- リース期間中は解約が原則できない

ある意味、リースのデメリットと裏腹の関係となりますね。

| Q4 |

リースを途中解約して借入れによる設備投資を行うことはできるのか?

できるとしたら、その際のメリット・デメリットとは何か? |

| A4 |

|

リース取引は、レンタルと異なり、リースの契約期間中の解約はできないことになっています。解約する場合には、残りのリース料あるいはその相当額の違約金を支払わなければいけません。よって、リース契約を途中解約して、その物件を借入れや自己資金によって会社が買取し、自社の資産とすることはできないということになります。

また、契約期間終了後についても、リース物件を買取ることはできないことになっていますので注意が必要です。

契約期間満了後の手続きとしては、リース物件を 1) リース会社に返還するか、あるいは 2) リース契約を更新することも可能となっています(再リース)。リース物件の利用価値がまだある場合などは、再リースをすることで、今までの1/10程度の割安なリース料でそのまま利用できるので検討の余地がありますね。

| Q5 |

リースにもいくつか種類があるそうだが、どんなものがあるのか? |

| A5 |

|

(1) オペレーティング・リース

オペレーティング・リースとは、ファイナンス・リース以外のリースを言います。通常オペレーティング・リースでは、リース物件の残存価値を高めに設定し、リース料を低めにします。したがって、リース会社はリース期間満了後第三者に売却可能で、汎用性が広く中古市場の確立している物件が対象となります。たとえば、航空機、建設機械、産業工作機械などが主な対象物件となります。

(2) メンテナンス・リース

自動車のリース取引の場合、ファイナンス・リースには車両代の他、登録諸掛費用、取得税、登録時の自賠責保険料・重量税、自動車税など車を使用するために最低限必要な費用が盛り込まれています。このファイナンス・リースに含まれている費用の他に、定期点検や車検の費用、車検時の自賠責保険料・重量税、さらには一般的な修理費用についても包括した契約のことをメンテナンス・リースと呼んでいます。

(3) リースバック

企業が所有している全車両をリース会社が帳簿価額で購入し、それぞれの車両についてリース取引を新たに契約することをリースバックと言います。これを導入することで、貸借対照表上は、車両運搬具が現金・預金となるため資金の流動化が図られ、また損益計算書上は、毎期の減価償却費からリース料という科目になります。

| Q6 |

リースを利用した場合に受けられる減税措置があると聞いたがどういうものか? |

| A6 |

|

リース減税制度は、企業がリースにより機械・設備の導入を行った場合、リース開始年の法人税額または所得税額から、リース料総額の一定割合の額を控除できる制度となっています。対象設備は新品に限り、他の税制との重複適用はできなくなっています。また、購入の場合は、要件や減税額が異なってきますので注意してください。

(1) 中小企業投資促進税制

| 適用期限: |

2008年3月31日 |

| 対象事業者: |

対象設備を指定事業(※注1)の用に供し、青色申告書を提出する中小企業者(※注2) |

| 対象設備: |

◆ 機械及び装置

◆ 特定の器具及び備品

1. 電子計算機

2. インターネットに接続されたデジタル複合機

◆ ソフトウエア |

| 金額要件: |

◆ 機械及び装置

1台(1基)あたりのリース料総額が210万円以上

◆ 特定の器具及び備品

1台(1基)あたりのリース料総額または同種の設備の

リース料総額の合計額が160万円以上

◆ ソフトウエア

リース料総額またはリース料総額の合計額が100万円以上 |

| 減税額: |

リース料総額の4.2%

(リース料総額×60%×7%) |

| リースの要件: |

1. 物品賃貸業者(リース会社等)から賃借すること

2. リース期間が5年以上かつ法定耐用年数を超えないこと

3. リース契約においてリース料が対象設備ごとに定められていること

4. リース料が均等額により定期的に支払われること |

(2) 情報基盤強化税制

| 適用期限: |

2008年3月31日 |

| 対象事業者: |

情報基盤強化設備等を事業の用に供し、青色申告書を提出する資本金または出資金1億円以下の法人(※注3)または個人 |

| 対象設備: |

◆ 情報基盤強化設備等

◆ 基本システム

1. サーバー用のオペレーティングシステム

2. サーバー用の電子計算機

◆ データベース管理ソフトウエア

◆ ファイアウォールソフトウエア |

| 金額要件: |

情報基盤強化設備等のリース料総額の合計額が420万円以上 |

| 減税額: |

リース料総額の4.2%

(リース料総額×42%×10%) |

| リースの要件: |

1. 物品賃貸業者(リース会社等)から賃借すること

2. リース期間が4年以上かつ法定耐用年数を超えないこと

3. リース契約においてリース料が対象設備ごとに定められていること

4. リース料が均等額により定期的に支払われること |

(3) 中小企業等基盤強化税制

| 適用期限: |

2009年3月31日 |

| 対象事業者: |

1. 卸売業・小売業を営む中小企業者(※注2)

2. 飲食店業(※注4)を営む中小企業者(※注2)

3. 特定のサービス業(※注5)を営む中小企業者(※注2)

4. 特定旅館業(※注6)を営む大企業者

5. 特定の法律(※注7)によって認定等を受けた中小企業者等 |

| 対象設備: |

《上記1または3に該当する者》

◆ 機械及び装置

◆ 器具及び備品

《上記2に該当する者》

◆ 財務省令で定める器具及び備品

《上記4に該当する者》

◆ 特定のちゅう房設備

《上記5に該当する者》

◆ 法律等で定める機械及び装置 |

| 金額要件: |

◆ 機械及び装置

1台(1基)あたりのリース料総額が370万円以上

◆ 器具及び備品

1台(1基)あたりのリース料総額が160万円以上(※注10) |

| 減税額: |

《上記4以外の者》

リース料総額の4.2%

(リース料総額×60%×7%)

《上記4に該当する者》

リース料総額の1.47%

(リース料総額×60%×7%×35%) |

| リースの要件: |

1. 物品賃貸業者(リース会社等)から賃借すること

2. リース期間が5年以上かつ法定耐用年数を超えないこと

3. リース契約においてリース料が対象設備ごとに定められていること

4. リース料が均等額により定期的に支払われること |

(4) 人材投資促進税制

| 適用期限: |

2008年3月31日 |

| 対象事業者: |

1. 青色申告書を提出する法人または個人

2. 青色申告書を提出する中小企業者等(※注8) |

| 対象設備: |

◆ 教育訓練費

(対象は設備ではなく、教育訓練等のために導入する設備のリース料・レンタル料が該当) |

| 金額要件: |

なし |

| 減税額: |

《上記1の者》

前2事業年度の教育訓練費の平均額に対して、適用事業年度の教育訓練費の増加額の25%に相当する金額

《上記2の者》

適用事業年度の教育訓練費の一定割合 |

| リースの要件: |

なし |

上記税制の重複適用はできません。

リース会社は、大きく分けて大手家電・事務機器メーカーが母体の 1) メーカー系、都市銀行、地方銀行など銀行出資の 2) 銀行系、大手商社が母体の 3) 商社系、および上記のいずれにも属さないオリックスなどの 4) 独立系に分けることができます。クレジット分野からリース分野に参入してきたメーカー系については、リース会社が物件販売業者を代理店としてリース取扱契約を交わし、販売業者が物件販売時に提携先のリース会社の中から条件の良いリース会社をユーザーに紹介斡旋しユーザーは代理店経由でリース申し込みをする形態となっています。どちらかと言うと、取扱いは事務機器が中心で比較的金額が小額のため、審査基準が甘めですが、料率は若干高めな感じがします。また、販売業者が複数のリース会社と提携しているため、Aリース社では審査が通らなかったが、Bリース社では通ったということもあり、財務体質が脆弱な企業にとっては、有効かもしれません。

オリックスグループなどの独立系は、リース取引を初めとして、銀行と同様に融資業務や不動産関連ファイナンスも行っており、企業の資金調達を様々な形でバックアップしています。まさに金融のデパートといった感じですね。中小・零細企業にもそのノウハウが浸透することで、倒産企業が減るのではないかと密かに期待しています。

| Q8 |

企業の金融手段のひとつとして、リースがほとんどの企業で導入されていますが、財務資金的な見地から、どのように捉えていくべきでしょうか? |

| A8 |

|

リース会社も、中小・零細企業にとって頼りになる金融機関の一つです。企業の財務体質改善のためにもリース会社の利用は、欠かせない存在となってきています。例えば、建設業などは、経営事項審査において評点アップを目的に、積極的に手持ちの固定資産をリース化しています。すなわち、新規取得資産、あるいはすでに使用している資産をリース取引にすることで資産項目を減額し、総資産(本)を圧縮しています。こうすることで、企業の安全性の指標たる自己資本比率が向上し、評点アップとなるわけです。

リース取引に関して、リース会計基準の改正、それに対応した税務上の取扱いについてどのような影響があるのかといった問題があります。これについては、次項にゆずるとして、ここでは企業の設備資金調達手段としてリース取引の本質を理解することが必要です。

ところで、2005年度の民間の設備投資に占めるリース設備投資額の割合(リース比率)は、9.3%となっており、その額は71,017億円となっています。また、リース取扱高の機種別構成では、情報関連機器が34.0%と最も多く、そのうち約26%がコンピュータ関連と最大のシェアとなっていますが、税法改正の影響もあってか、ここ数年シェアはダウン傾向にあります。さらに商業用及びサービス業用機械設備、産業機械、輸送用機器の順となっており、これらの種別を含めて約72%を占めています。

リースのユーザー別構成のうち件数ベースでは、中小・零細企業が全体の6割を占めています。また、リース利用率は約91%で、10社のうち9社の企業が利用しているのが現状となっています。リース会社は、中小零細企業にとって最も身近な金融機関なのかもしれませんね。

リース取引で設備を調達することで、銀行などの金融機関からの与信枠はそのまま残ることになります。結果として利用可能資金は、実質的に増加することになりますので、単に最終的なコスト高を懸念してリース取引を避けるべきではないですね。

|